Uma vez mais o relatório e contas (R&C) da SAD do Sporting Clube de Portugal peca por querer ser uma peça com um pendor mais propagandístico do que informativo. Assim, convido-vos a ver os 10 pontos que não vêm nos highlihts do R&C da SAD do SCP, mas que estão em outras páginas.

Ponto 1

Muito interessante é, sem dúvida, o destaque dado, na página 7, nos quadros 2 e 3, ao Matheus Nunes. O seu peso é evidenciado nas “vendas de jogadores”, carregando a verde-escuro para ter destaque gráfico. Menos destaque é dado ao Nuno Mendes e nenhum ao Palhinha. Não deve ser coincidência o facto de a venda de Matheus Nunes ter sido feita com o campeonato a decorrer e tanta celeuma ter gerado e tanta crítica ter recebido, nomeadamente do treinador Rúben Amorim. Cheira a justificação e a recado, mas não deixa de ser verdade que sem a venda de Matheus Nunes o resultado líquido seria apenas de cerca de 8 milhões de euros e o passivo não teria sido abatido.

Legenda: Evolução das vendas de jogadores

Legenda: Evolução das vendas líquidas de jogadores

Ponto 2

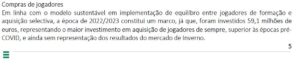

Muito interessante também o que vem descrito na página 5 como sendo “um modelo sustentável em implementação de equilíbrio entre jogadores da formação e aquisição seletiva” para logo de seguida e no mesmo parágrafo dizer que “foram investidos 59,1 milhões de euros, representando o maior investimento em aquisição de jogadores de sempre”. O que me leva a perguntar como é que se fala em sustentabilidade e equilíbrio para logo a seguir se dizer que se fez o maior investimento de sempre (com os resultados que se conhecem)?

Legenda: Compra de jogadores

Ponto 3

Para que não restem dúvidas na página 6 é colocado o gráfico da evolução de gastos com compras de jogadores, desde 2017, o célebre ano do apelidado “all-in”, até à presente época. A pergunta que se coloca é que nome se deve dar ao atual investimento de 59,1 milhões de euros? “All-in vezes 2”?

Legenda: Evolução da compra de jogadores no mercado de transferências

Não se fique a achar que sou contra o investimento. Nada disso. Apenas não gosto de hipocrisia, pelo que, aquilo que é bem referenciado por esta administração, que agora investe cerca do dobro do que antes se investia, era então conotado como sendo mau (num ano em que se comprou Bruno Fernandes, Acuña, Wendell ou Mathieu).

Mas, analisemos temas mais financeiros.

Ponto 4

Olhando para o Balanço vemos uma melhoria clara da liquidez futura, por via das vendas de jogadores efetuadas e ainda não recebidas. Assim, temos 29,4M€ a receber a mais de 1 ano e cerca de 27M€ no curto prazo. Isto além de termos mais dinheiro em caixa, cerca de 7M€ mais.

Ponto 5

O Capital Próprio melhorou por força dos resultados líquidos terem sido bastante positivos, o que é um bom sinal, e que tem o destaque merecido nos highlights.

Ponto 6

Já o Passivo, embora tenha uma descida bastante interessante de cerca de 24M€ em apenas 6 meses, invertendo a tendência de subida constante que esta esta administração tinha apresentado até ao momento, ainda está cerca de 30M€ acima do valor de 2018. Esta informação é constantemente “escondida” e é mais uma coisa que não vem nos highlights do relatório e contas.

Ponto 7

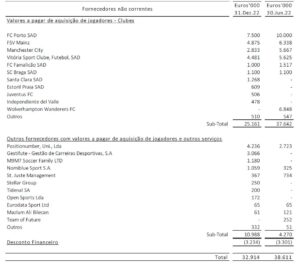

Olhando para a conta de Fornecedores é de notar uma descida, após uma longa série de subidas constantes. No curto prazo há uma diminuição de cerca de 4,8M€ e no médio prazo de cerca de 5,7M€. Assim, a dívida a pagar é agora de 99 milhões de euros, com cerca de 56 milhões de euros a receber de Clientes, o que continua a colocar pressão na tesouraria. A lista, como sempre, é extensa, e por lá continuam os 10 milhões de euros que teremos de pagar ao FC Porto em virtude do “obscuro” negócio realizado com o intuito de financiar a tesouraria. Mais uma vez, relembro que em 2018 esta mesma administração classificava um valor em dívida a Fornecedores como sendo “o caos”. Sugiro que, caso se verifique um valor parecido no próximo R&C da SAD SCP, seja merecedor de um highlight com a classificação de “caos vezes 2”,

Legenda: Fornecedores (1)

Legenda: Fornecedores (2)

Ponto 8

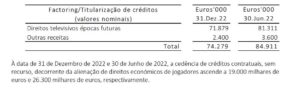

O valor do Factoring dos direitos de TV ascendia a cerca de 74M€, a 31 de dezembro, aos quais se juntam 19M€ antecipados de verbas a receber de vendas de jogadores. Ou seja, a tesouraria da SAD continua deficitária e a necessitar de antecipações para fazer face aos encargos assumidos.

Legenda: Factoring/Titularização de créditos

Ponto 9

É aqui que temos de olhar para os Custos apresentados neste R&C da SAD SCP e perceber que estão a crescer de tal forma que consomem muito rapidamente o aumento de proveitos. Assim vejamos:

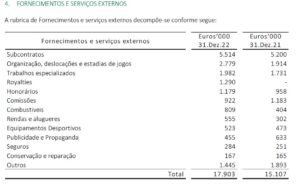

a) Fornecimentos e Serviços Externos, após já terem crescido, e muito, na época anterior, voltaram a crescer 2,8M€ em apenas 6 meses. Tal, pode significar um aumento de mais de 50% face a 2018. Era mais um ponto merecedor de estar nos highlights do relatório e contas, mas não está.

Legenda: Fornecimentos e Serviços Externos

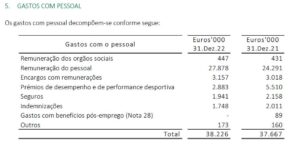

b) Nos Gastos com Pessoal há toda uma narrativa de contenção de custos e de termos “uma equipa de tostões”, mas, extrapolando-se este primeiro semestre para o total do ano, verificamos que muito provavelmente atingiremos, esta época, os 73M€ de custos. Este foi o custo da época de 2017/18 na qual tínhamos um plantel cheio de internacionais, com profundidade e com um treinador muito caro. Será que afinal este plantel não é de tostões? Ou afinal o de 2017/18 não era assim tão caro?

Legenda: Gastos com Pessoal

c) Os avultados sucessivos investimentos em jogadores começam a pesar nos custos e a rubrica das Amortizações é, disso mesmo, bem demonstrativa. São cerca de 30M€ ano a acrescer aos quase 75M€ de Custo com o Pessoal, aos 30M€ de Fornecimentos Externos e aos 10M€ em juros e similares. No total, 145M€ de custos que mereciam estar, mas não estão, nos highlights do relatório e contas da SAD do Sporting Clube de Portugal.

Legenda: Amortizações e Perdas de Imparidade do Plantel

Ponto 10

Por último, mas não menos importante neste R&C da SAD SCP, até pelo contrário, a análise dos Fluxos de Caixa. Como já referido aumentamos o valor em caixa face ao final da época anterior em cerca de 6,7M€. Mas, o ciclo Operacional continua a perder dinheiro, mesmo com operações de antecipação sem recurso, que são aqui registadas em vez de o serem no ciclo de Financiamento. Ora o ciclo de Investimento continua a “tapar” o déficit de tesouraria do ciclo Operacional, daí continuar a ter que se vender jogadores para alimentar o “queimar do dinheiro”. Já em termos do ciclo de Financiamento não há nada de significativo a registar no período.

Legenda: Fluxos de Caixa

Nuno Sousa – Sócio 6.257-0

#PeloMeuSporting